КАК ОТБИРАЮТ АВТО | ||

|

|

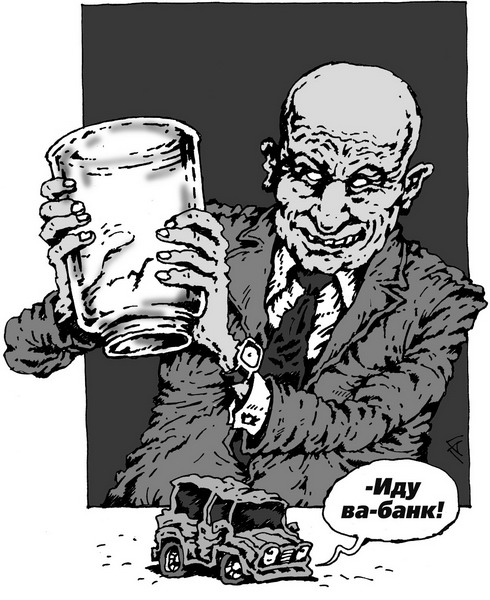

В этот день Андрей (фамилию он просил не называть) собрался вместе с семьей съездить к родителям в деревню под Ангарском. В багажнике лежали купленные в городе новые вещи, складные удочки для рыбалки и воздушный змей для детской забавы. Настроение было самое приподнятое. Но за весовым постом на выезде из Иркутска автомобиль Андрея остановили сотрудники ДПС и ошарашили известием о том, что его Toyota Allion, приобретенная полгода назад на рынке, находится в залоге у банка и подлежит аресту в счет невыплаченного предыдущим владельцем кредита. Быстро приехавшие судебные приставы описали машину и отправили ее на арестплощадку, а семья Андрея на такси вернулась домой. Что там безнадежно испорченное настроение — под угрозой оказалось финансовое благополучие семьи: отсутствие машины ставило под вопрос профессиональную деятельность Андрея… Подобные истории случаются все чаще. Как нам сообщили в службе судебных приставов, за 2008 год в результате совместной работы приставов и ГИБДД задержано 114 автомобилей, в отношении владельцев которых было вынесено судебное постановление об изъятии машины в счет обеспечения кредитных обязательств. Еще около 30 машин было задержано при попытке совершения регистрационных действий в РЭО ГИБДД. А всего же по области за 2008 год вынесено более 3 тысяч судебных постановлений об ограничении использования автомобилей (запрет на снятие с учета, продажу, прохождение ТО)! Подобные неприятности часто постигают непричастных к афере автовладельцев, вина которых в том, что они приобрели, сами того не подозревая, находящийся в залоге автомобиль. Как такое возможно? Схема обмана или мошенничества проста. Как правило, Паспорт Транспортного Средства (ПТС) на выступающий в качестве залога автомобиль находится на хранении в банке, и формально продать автомобиль в этой ситуации невозможно. Но мошенники просто заявляют в ГИБДД об утере ПТС, платят госпошлину и получают дубликат, после чего продают автомобиль. А машина по-прежнему остается гарантом обеспечения автокредита... Соответственно, после задержки очередного платежа банк обращается в суд с иском об аресте выступающего в качестве залога автомобиля. При этом принцип презумпции невиновности и право частной собственности не срабатывают: позиция Верховного Суда РФ состоит в том, что требование возмещения посредством реализации заложенного имущества в пользу истца имеет приоритет над нормами добросовестного приобретения. Соответственно, в большинстве случаев судебные дела заканчиваются решениями об изъятии автомобиля. Теоретически с помощью талантливого адвоката можно доказать, что ранее никогда не был знаком с прежним владельцем, соответственно, ни о каком сговоре не может идти речи. Но это дело очень сложное, недешевое и рисковое. В Интернете можно найти множество советов, что делать в таком случае. Большинство из них основываются на эмоциях, а не на знании юриспруденции. Нередко владельцу советуют хорошо спрятать машину в арендованном гараже, одновременно подав заявление об угоне. Однако этот способ, как нетрудно понять, противоречит закону и уголовно преследуется. Также под статью о мошенничестве могут подвести и советы застраховать автомобиль, а впоследствии инсценировать угон. Единственный законный способ сохранить или вернуть если не сам автомобиль, то хотя бы деньги — встречный иск в отношении бывшего владельца с требованием признания сделки ничтожной и возврата выплаченной за машину суммы. Но этот способ, во-первых, не гарантирует возврата денег (у ответчика может просто не оказаться ни средств, ни имущества), а во-вторых, возможен только в том случае, если при покупке в договоре купли-продажи или в справке-счете была указана реальная, а не фиктивная стоимость машины. И все-таки выход найти можно. К примеру, автомобиль при реальной угрозе ареста (если в суде уже вынесено постановление об изъятии машины) искусственно доводится до аварийного состояния путем частичной или полной разборки или разукомплектования. В этом случае есть шанс, что приставы признают автомобиль аварийным и потерявшим заявленную стоимость частично или полностью, а банк, соответственно, либо вновь обратит претензии на прежнего владельца, либо просто спишет невыплаченный долг. Но этот вариант довольно рискованный. Можно ли обезопасить себя от такого? Да, но только при покупке нового автомобиля. С second-hand риск присутствует всегда. Прежде всего, стоит особо внимательно отнестись к автомобилю с дубликатом ПТС (как правило, на бланке ставится соответствующий штамп). Впрочем, это не значит, что автомобиль находится в залоге — ведь ПТС можно и на самом деле потерять. Но перед покупкой необходимо как минимум проверить автомобиль по базе данных ГИБДД и службы судебных приставов. Если есть время, можно попробовать получить соответствующую информацию и в банках, но это дело крайне хлопотное и достаточно долгое. Но даже наличие оригинала ПТС еще не говорит, что машина юридически чиста: по условиям кредитных программ ПТС не всегда остается в залоге у банка. Правда, в таких случаях новому собственнику намного проще отстоять свою правоту и автомобиль. …Андрей так и не сумел оставить автомобиль себе. Однако ему повезло. Во-первых, большая часть кредита прежним владельцем была выплачена, и на погашение долга перед банком ушла только часть вырученных с продажи машины средств. А во-вторых, банк согласился пойти навстречу новому собственнику автомобиля, позволив Андрею самостоятельно продать машину за ее реальную рыночную стоимость. Таким образом, часть денег Андрей все же вернул.

Судьба арестантаОбычно конфискованные автомобили оцениваются меньше их рыночной стоимости. Один из факторов — необходимость в быстром возврате денег. Именно поэтому машину стоимостью, к примеру, в один миллион рублей, могут выставить на продажу всего за 700-800 тыс. и меньше. Однако случаев подобного демпинга немного, к тому же наиболее выгодные варианты в открытую продажу почти не попадают, расходясь среди «своих» (сотрудников банка, коллекторских агентств и т.п.). Так что на «халяву» рассчитывать не приходится. На площадках конфиската добрая половина автомобилей имеет либо технические неисправности, либо требует кузовного ремонта. Если автомобиль не находит покупателя сразу, то уже через месяц его стоимость снижается на 15%. Кроме того, 7% от вырученной суммы при принудительной реализации пойдет на счет службы судебных приставов. Еще не менее 5% возьмут организации, реализующие конфискованные автомобили.

Если денег не хватаетПродажа купленного в кредит автомобиля — мера крайняя, но наиболее верная для того, чтобы снять бремя задолженности перед банком и при этом не испортить себе кредитную историю. И не стоит бояться обращаться в таких ситуациях в банк или в коллекторское агентство. Так, с банком можно договориться о реструктуризации задолженности (если финансовые затруднения носят временный характер). Тогда есть шанс остаться с автомобилем. Однако заемщик должен четко обозначить перспективы и сроки решения финансовых проблем и иметь при этом в виду, что при реструктуризации долг не уменьшается, а лишь сдвигается по времени. Если принято решение о продаже машины, в банке могут запустить процедуру внесудебной реализации находящегося в залоге автомобиля. В этом случае сделка происходит в самом банке, поскольку он не согласится просто так выдать клиенту ПТС до того, как тот не внесет средства в счет погашения долга. Если сумма невыплаченного долга меньше, то разница выдается клиенту. Если долг больше, чем вырученная с продажи машины сумма, банк скорректирует график платежей в сторону уменьшения взносов или сроков возврата. Банк может потребовать дополнительного обеспечения кредита иным имуществом клиента. Но главное, кредитная репутация клиента при добросовестном исполнении обязанностей не пострадает. При временном финансовом затруднении клиент может попросить банк о предоставлении рассрочки. Однако это возможно только при соблюдении ряда условий. К примеру, в Сбербанке для этого необходимо, чтобы у заемщика или его поручителей/созаемщиков было постоянное место работы. В противном случае меняются поручители, или обращается в залог иное имущество заемщика. Обязательно своевременное гашение не менее трех текущих платежей по кредиту. Также клиент не должен иметь задолженности по кредиту и более одного соглашения по его реструктуризации. Для оформления рассрочки необходимо предоставить в банк заявление, а также документы, подтверждающие ухудшение финансовой ситуации (копия приказа о направлении в отпуск без содержания, снижении зарплаты, переводе на сокращенный рабочий день и т.п.). Возможно, банк потребует иные документы.

Просто коллекторыВ последнее время мы все чаще слышим про коллекторские агентства, основной деятельностью которых является возврат долгов. Многих это откровенно пугает, поскольку еще свежи в памяти 90-е годы. Однако на самом деле коллекторское агентство — абсолютно легальная структура, действующая в рамках закона. Коллекторы не забирают автомобили, как и любое другое имущество должника (это прерогатива Службы судебных приставов). Но чем тогда они занимаются? На этот вопрос «А+С» отвечает руководитель одного из коллекторских агентств Иркутска Павел НИКИТИН. «А+С»: Насколько нам известно, услугами коллекторских агентств пользуются банки, не имеющие собственной службы безопасности? П.Н.: Не совсем так. Просто банки сегодня не считают рациональным привлекать к такой работе собственные службы безопасности. В последние год-два наблюдался всплеск кредитования, кредитные портфели у банков раздутые и недостаточно качественные. Необходимо срочно урегулировать проблему возросшего количества невозвращенных кредитов. Но ведь возврат долгов — это не банковский вид деятельности! Поэтому-то и возникла необходимость в коллекторах. «А+С»: Что входит в ваши обязанности и компетенцию? П.Н.: Мы действуем исключительно в правовом поле: встречаемся с человеком и узнаем у него причины неисполнения финансовых обязательств, в худшем случае заканчиваем совместным с приставами изъятием имущества. Между этими крайностями и работаем: объясняем клиенту возможные последствия его действий, помогаем урегулировать с банком вопросы по возврату или реструктуризации долга, иногда помогаем самому клиенту получить долг от другого лица или недобросовестного работодателя для погашения собственного долга — в том числе и подготовить судебный иск к должнику. Думаю, лет через пять граждане окончательно поймут, что нас не надо бояться. Мало того, к нам необходимо обращаться, поскольку с нами договориться легче, чем с банками, а сами банки прислушиваются к нашим доводам и нередко позволяют принимать решения по рефинансированию или прощению части штрафа. Но клиент в свою очередь должен понимать, что платить все равно придется. Мы просто поможем ему максимально цивилизовать этот процесс. «А+С»: А не будут ли ваши услуги для клиента дополнительной финансовой нагрузкой? П.Н.: Ни в коем случае! Банк нанимает коллекторское агентство на те деньги, которые изначально заложены в платеж по кредиту. «А+С»: Какие сейчас действуют схемы мошенничества по автокредитам? П.Н.: Основных две: внешняя и внутренняя. Первая — когда люди для получения кредита готовят подставное лицо и оформляют на него кредит. После покупки машины выписывается доверенность, и автомобиль сразу продается. При расследовании выясняется, что у подставного лица нет ни работы, ни жилья, ни имущества. К тому же в таких случаях чаще всего даже ПТС остается на руках у мошенников! «А+С»: А что по поводу дубликатов ПТС? П.Н.: Это уже другой вариант. Такие действия распространены намного реже и, как правило, изначально на мошенничество не ориентированы. Другое дело, что деньги, вырученные от продажи машины, могут пойти на оплату все того же кредита. И в этом случае мы не будем преследовать клиента. Скорее наоборот: мы поможем грамотно списать эти деньги на счет погашения основного долга и избежать дальнейших проблем. «А+С»: Есть ли способ обезопасить себя от приобретения находящегося в залоге автомобиля? П.Н.: К сожалению, на сегодня такого способа нет. В ГИБДД наличие залога никак не фиксируется. Соответственно, о залоге никто не знает. Основной способ хоть как-то подстраховаться — убедиться в наличии оригинала ПТС. Можно, конечно, самостоятельно опросить банки, но на практике это почти нереально. Есть еще один признак, который должен насторожить — скорая (сразу после покупки) продажа автомобиля. Так поступают «внешние» мошенники. «А+С»: Насколько распространен в Иркутске невозврат автокредитов? П.Н.: По Иркутску точно сказать не могу. Что касается нашего агентства, что в месяц бывает не менее пяти случаев. Хотя бывают и всплески. «А+С»: Какова дальнейшая судьба изъятого автомобиля? П.Н.: Он поступает в компетенцию Службы судебных приставов. Существует определенная процедура реализации. При этом конфискованный автомобиль, как правило, нельзя привести в товарный вид, что практикуется на авторынке, и в результате стоимость такой машины получается значительно ниже среднерыночной. И это — еще один довод для клиента в пользу добровольной реализации автомобиля в счет погашения банковской задолженности. Алексей Степанов

| |

Например : Автокредиты в Иркутске

Проблемы с погашением автокредита

Просмотров: 5911

23 Сентября 2009

Поделиться ссылкой

Другие материалы номера

Важное на форуме

Автофирмы Иркутска

Chery IndiS - от 359 тыс. руб.

Chery IndiS - от 359 тыс. руб. Автокредит - всего 8%

Автокредит - всего 8% КАСКО - от 5.08%

КАСКО - от 5.08%